Btw-aangifte KOR

Wil je weten hoe je de btw-aangifte onder de KOR (kleineondernemersregeling) verwerkt? In dit artikel lees je alles over de voordelen en nadelen, wanneer btw-aangifte toch nodig is en hoe je de KOR correct toepast in de administratie. Ook ontdek je hoe Fiscaal‑online.nl je helpt om dit snel en foutloos te regelen. Tot slot beantwoorden we veelgestelde vragen. Lees verder en zorg dat je de KOR optimaal inzet voor je klanten.

Wat is de KOR?

De kleineondernemersregeling (KOR) is een btw-vrijstelling voor ondernemers met een omzet tot € 20.000 per jaar. Als jouw klant onder deze regeling valt, hoeft er geen btw in rekening gebracht of afgedragen te worden. Dit vereenvoudigt de administratie en scheelt tijd, maar het betekent ook dat jij of je klanten geen btw kunt terugvragen over zakelijke kosten.

Voor accountants, boekhouders en belastingadviseurs is de KOR een belangrijk onderwerp. Zij helpen klanten bij het maken van de juiste keuze en zorgen voor een correcte btw-administratie. Niet elke ondernemer profiteert van de regeling, dus een goede afweging is nodig. De KOR is bedoeld voor:

- Eenmanszaken, vof's, stichtingen en andere rechtspersonen;

- Ondernemers met een jaaromzet van maximaal € 20.000;

- Ondernemers die voornamelijk leveren aan particulieren (geen btw-aftrek nodig).

Voor- en nadelen van de KOR

De KOR verlaagt de administratieve last, maar brengt ook beperkingen met zich mee. Voordat je klant zich aanmeldt, is het belangrijk om de voor- en nadelen goed af te wegen.

- Geen btw-aangifte: De ondernemer hoeft geen btw-aangifte te doen, tenzij een uitzondering geldt.

- Minder administratie: Geen btw op facturen en geen btw-afdracht aan de Belastingdienst.

- Lager geprijsd voor particulieren: Doordat er geen btw wordt berekend, blijven de prijzen aantrekkelijker voor consumenten.

- Geen btw-teruggave: De ondernemer kan geen btw terugvragen over zakelijke kosten en investeringen.

- Beperkte omzetgrens: Komt de omzet boven € 20.000? Dan vervalt de KOR en moet de ondernemer btw gaan afdragen.

- Minder interessant voor zakelijke klanten: Zakelijke klanten kunnen geen btw aftrekken als je onder de KOR valt, waardoor deze producten voor hen minder interessant worden.

Moet je btw-aangifte doen als je gebruikmaakt van de KOR?

Ondernemers die de KOR gebruiken, berekenen en betalen geen btw en hoeven meestal geen btw-aangifte te doen. Vóór deelname moesten zij elk kwartaal aangifte indienen en konden zij btw terugvragen. Na aanmelding vervalt dit. Toch zijn er uitzonderingen. Btw-aangifte blijft nodig bij intracommunautaire prestaties (ICP), bij herziening van eerder afgetrokken btw en als de omzet boven de € 20.000 uitkomt.

Btw-aangifte en administratie onder de KOR

Als een ondernemer de KOR gebruikt, moet je dit correct verwerken in de administratie. Hij berekent geen btw op facturen en kan ook geen btw terugvragen. In de boekhouding registreer je de omzet zonder btw, waardoor de btw-aangifte automatisch vervalt.

Toch moet de ondernemer in sommige gevallen nog btw-aangifte doen. Dit geldt bij een ICP-opgave voor leveringen binnen de EU of bij een correctie als hij eerder btw heeft teruggevraagd over investeringen. Stapt een klant over van of naar de KOR? Dan moet je de administratie aanpassen, btw opnieuw verrekenen en indien nodig een slotaangifte indienen. Zo blijft de btw-administratie kloppend.

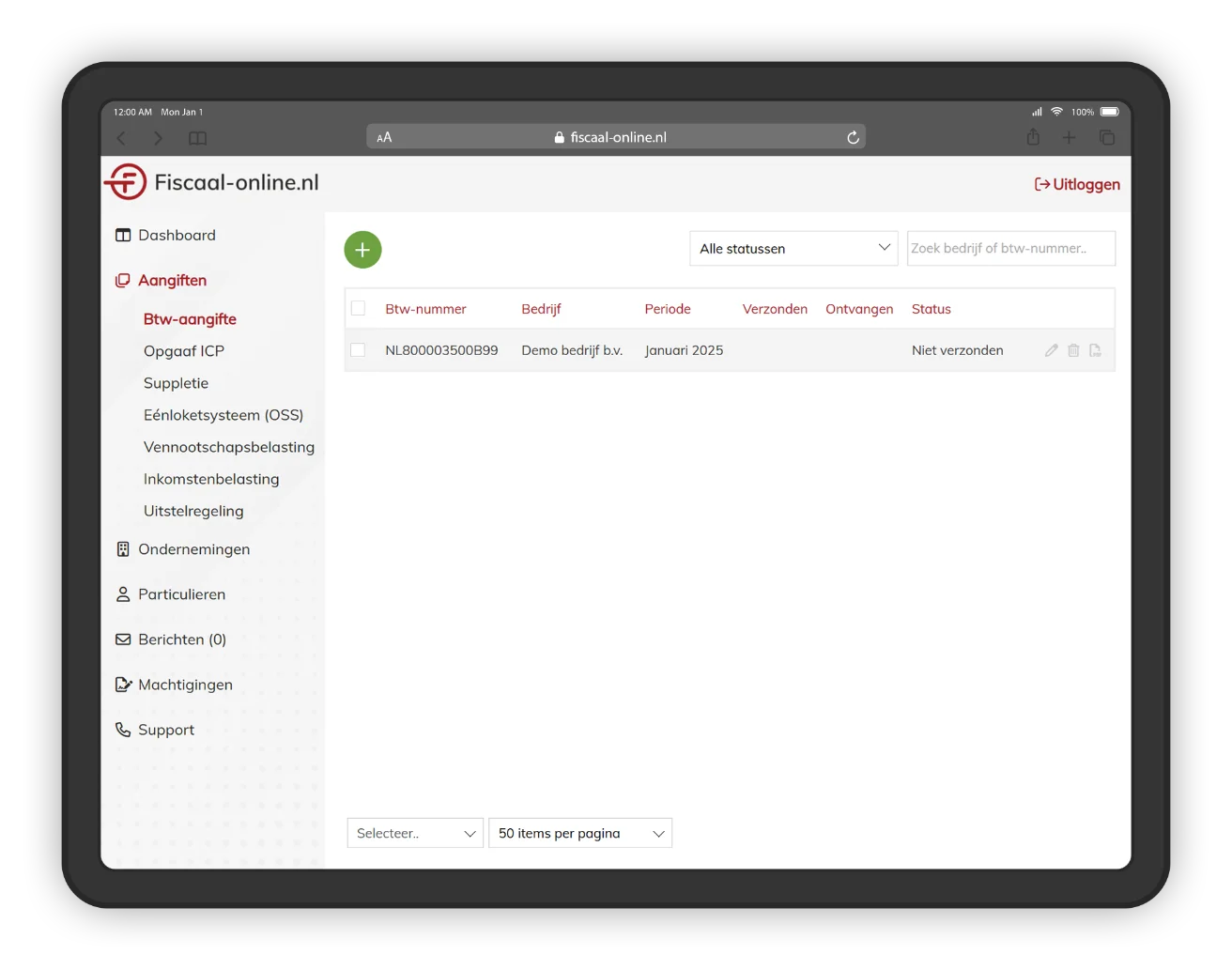

Hoe btw-aangifte software helpt bij het verwerken van de KOR

Met de juiste btw-aangifte software verwerk je de KOR snel en foutloos in de administratie van je klanten. Als je onder de KOR valt, kun je dit aangeven in de software. Zo registreer je omzet zonder btw, voorkom je fouten en voldoe je moeiteloos aan de regels van de Belastingdienst.

Voor accountants en belastingadviseurs scheelt dit veel tijd. Handmatige correcties en onnodige btw-aangiftes zijn verleden tijd. Zo blijft de administratie altijd correct en up-to-date.

Reviews

Ruim 6000 anderen maken al gebruik van Fiscaal‑online.nl. Bekijk alle reviews en ontdek waarom gebruikers ons aanbevelen op Trustpilot.

- Specialist in fiscale software voor financieel dienstverleners;

- Deskundig & snel Support Center;

- Erkend door de Belastingdienst;

- Zowel losse modules als totaaloplossingen;

- Geen eHerkenning en DigiD nodig.

Bekijk onze artikelen over btw-aangifte:

- Btw-aangifte inloggen

- Btw-aangifte te laat

- Btw-aangifte uitstel

- Wat is btw-aangifte?

- Hoe doe ik btw-aangifte?

- Wanneer btw-aangifte doen?

- Btw-aangifte bezwaarschrift

- Checklist btw-aangifte

- Btw-aangifte voorbeeld

- Tips voor professionals

- Btw-aangifte factuureisen

- Btw-aangifte eHerkenning

- Btw-aangifte rechtsvormen

- Btw verlegd

- Btw-aangifte buitenland

- Buitenlandse btw terugvragen

- Kleineondernemersregeling (KOR)

- Margeregeling

- Btw-aangifte vrijstelling

Veelgestelde vragen

De KOR geldt minimaal 3 jaar, tenzij de ondernemer zich afmeldt of de omzet boven € 20.000 komt.

De ondernemer verliest direct de KOR en moet vanaf dat moment btw berekenen en afdragen. De eerstvolgende btw-aangifte moet hij weer indienen. Vanaf het moment dat de omzetgrens wordt overschreden, moet de ondernemer btw afdragen over alle omzet ná het overschrijden van de grens. Eerder vrijgestelde omzet blijft buiten beschouwing.

Ja, de ondernemer moet weer btw berekenen en afdragen. Afhankelijk van eerdere btw-teruggave kan een correctie (herziening) nodig zijn in de eerstvolgende btw-aangifte.

Bij leveringen binnen de EU moet de ondernemer mogelijk een ICP-opgave indienen. Buiten de EU gelden andere regels, waarbij btw soms toch verplicht is.

De btw-aangifte software kost 99,95 per jaar per licentie. Kies je voor één van onze pakketten, dan kun je tot wel 32% besparen ten opzichte van losse licenties. Onze tarieven zijn transparant en stabiel: we verhogen onze prijzen nooit. Zo weet je altijd precies waar je aan toe bent.